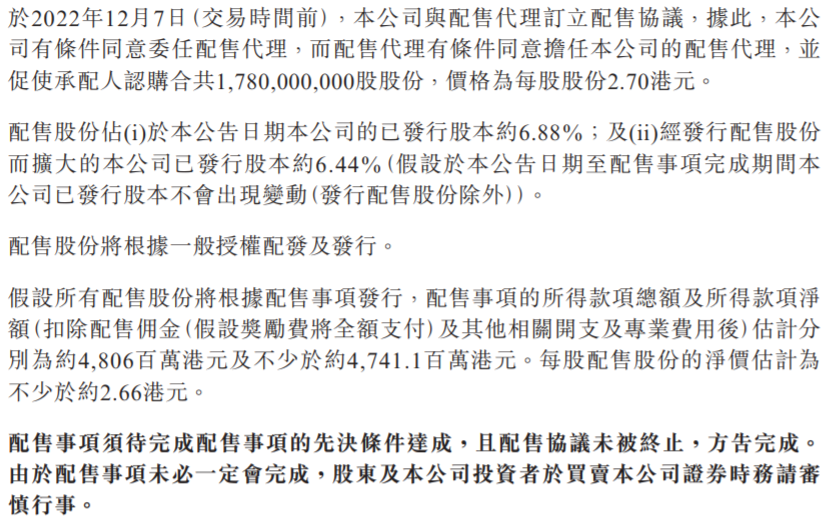

大公房產(chǎn)訊 12月7日,碧桂園發(fā)布公告稱,公司與配售代理訂立配售協(xié)議�,據(jù)此��,公司有條件同意委任配售代理���,而配售代理有條件同意擔(dān)任公司的配售代理��,并促使承配人認(rèn)購共計17.8億股股份���,價格為每股股份2.7港元。

據(jù)悉�,本次配售股份占與本公告日期公司的已發(fā)行股本約6.88%,及經(jīng)發(fā)行配售股份而擴大的公司已發(fā)行股本約6.44%���。假設(shè)所有配售股份完成發(fā)行��,配售事項預(yù)計所得約48.06億港元的款項�����,扣除配售傭金等費用后的凈額為47.411億港元��,每股配售凈價不少于2.66港元����。

另外����,本次配售價格2.70港元相當(dāng)于12月6日(即最后交易日)聯(lián)交所所報每股股份收市價3.17港元折讓約14.83%;相當(dāng)于截至最后交易日止最后連續(xù)五個交易日聯(lián)交所所報每股股份平均收市價約3.02港元折讓約10.6%�。

碧桂園方面表示,配售事項的所得款項總額及所得款項凈額及其他相關(guān)開支及專業(yè)費用后)估計分別為約48.06億港元及不少于約47.41億港元���。公司擬將自配售事項收取的所得款項凈額用于為現(xiàn)有境外債項進(jìn)行再融資和一般營運資金����。