在新消費股投資熱潮退去的當(dāng)下�����,“辣條一哥”衛(wèi)龍的IPO之路頗受大眾關(guān)注。

早在去年5月�����,衛(wèi)龍就向港交所遞交了招股書�����,但半年過去公司都未等到聆訊消息����。同年11月12日,衛(wèi)龍再次遞交了上市申請��,兩日后便通過首次上市聆訊����,不過該招股書又于今年5月失效����。

在兩次申請未果后��,今年6月27日�,衛(wèi)龍第三次遞表����,順利通過了聆訊。不過直到目前����,公司始終沒有啟動招股程序。對此有業(yè)內(nèi)人士分析稱�����,當(dāng)前港股市況較差����,衛(wèi)龍如果此時上市,此前高達600億的估值或不能實現(xiàn)����。

是進還是退?衛(wèi)龍陷入了兩難�����。而其最新更新的招股書中,也透露出公司發(fā)展的些許隱憂�����。

5毛辣條的估值“泡沫”

作為一個有著二十多年歷史的休閑食品品牌���,衛(wèi)龍對于大部分80后��、90后來講����,可以說是學(xué)生時期下課后沖去小賣部的動力�。5毛錢一袋的辣條里,承載著太多人的童年回憶����。

不過隨著時代進步,從過去到現(xiàn)在�����,衛(wèi)龍辣條的價格也已經(jīng)從記憶中的5毛錢漲至7元以上��。二十余年的發(fā)展中,消費者對它的喜愛經(jīng)久不衰�����。而過去一年�����,隨著衛(wèi)龍宣布啟動ipo�����,這一網(wǎng)紅辣條的受歡迎現(xiàn)象也同樣出現(xiàn)在資本市場���。

回看衛(wèi)龍發(fā)展史可以發(fā)現(xiàn),自成立以來�,公司一直沒有引入過外部資本。唯一一次融資�����,也是為了后續(xù)上市做準(zhǔn)備�����。

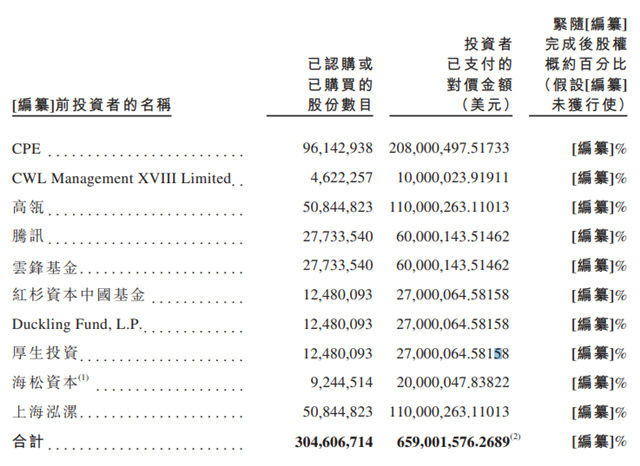

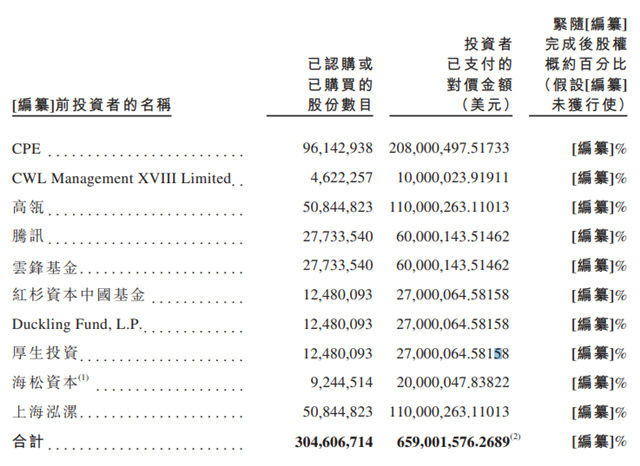

2021年5月,在向港交所遞交招股書前夕����,衛(wèi)龍開啟了一輪pre-ipo融資。據(jù)了解���,那次融資衛(wèi)龍引進了包括中信�����、高瓴����、騰訊����、云鋒基金、紅杉資本等8家國內(nèi)頂級投資機構(gòu)����,合計融資金額高達6.59億美元。彼時衛(wèi)龍整體估值超過600億元�,遠超洽洽、三只松鼠��、良品鋪子等網(wǎng)紅零食品牌的市值,靜態(tài)市盈率達73倍�����。

圖源衛(wèi)龍最新ipo招股書

小小辣條何以能吸引到一眾明星資方入局����?

從招股書中可以看到����,自2019年至2021年,衛(wèi)龍總收入的年復(fù)合增長率達到19.1%��,根據(jù)弗若斯特沙利文的資料�,該增速遠超中國休閑食品行業(yè)同期4.2%的年復(fù)合增長率。此外在2020年���,衛(wèi)龍的凈利潤率還曾達到19.9%����。沙利文數(shù)據(jù)顯示����,該凈利潤率高于2020年中國休閑食品行業(yè)約10%的平均水平。

由此可見,辣條雖然是門小本生意�,但其中帶來的豐厚回報依然讓投資機構(gòu)不可忽視。萬眾矚目下��,資本市場自然給予了衛(wèi)龍超高的期待���。

不過值得注意的是��,就在前兩次招股書失效的過程中�,衛(wèi)龍似乎出現(xiàn)了投資價值減弱的嫌疑����。

今年9月,市場上有消息稱衛(wèi)龍最早將于10月份啟動在港股市場的首次公開募股����,但融資規(guī)模縮水至5億美元左右����,目標(biāo)估值約330億元。

11月23日�����,衛(wèi)龍更新了聆訊后資料,與此同時還有報道稱����,公司考慮最快在24日開始香港IPO上市前投資者教育,據(jù)悉計劃在IPO中籌資不到1.5億美元�����。

從超600億估值到330億估值���,從近7億美元募資金額到不到1.5億美元募資金額,一年多的時間里����,衛(wèi)龍的資本光環(huán)出現(xiàn)了一定消退。有業(yè)內(nèi)認為����,這與港股市場持續(xù)低迷不無關(guān)系。

“今年港股環(huán)境不好�����,無論是新股數(shù)量還是募資凈額都出現(xiàn)了大幅下滑�����,港股估值被嚴(yán)重壓縮,它(衛(wèi)龍)估值下降屬于情理之中���。”一位投資人對大公快消表示�����。

在這位投資人看來���,當(dāng)初衛(wèi)龍能報這么高估值,一定程度上和過去一兩年港股的新消費熱潮有關(guān)����。

“比如2020年上市的泡泡瑪特,當(dāng)時市值接近千億了吧���,現(xiàn)在跌到兩百(億)�����。”他稱:“疫情擠壓出了新消費板塊的泡沫��,市場正在理性回調(diào)�。所以那些高估值的企業(yè)現(xiàn)在就會比較尷尬。”

對于衛(wèi)龍如今的上市狀況����,中國食品產(chǎn)業(yè)分析師朱丹蓬指出:“衛(wèi)龍把自己的募資金額降到1.5億美元是比較合理的。目前公司辣條占比過高����,其它品類還沒有發(fā)展起來,這對整體利潤的蠶食有很大影響����。”

增長“天花板”已至?

作為一個傳統(tǒng)輕型工業(yè)�����,辣條在食品行業(yè)中本身并不具有多高的技術(shù)含量����,因而天花板有限�。這點從衛(wèi)龍最新更新的聆訊資料來看,體現(xiàn)得亦十分明顯��。

根據(jù)招股書��,從2019年至2021年,衛(wèi)龍分別實現(xiàn)收入33.85億元����、41.20億元、48億元�����,同比分別增長23%����、21.7%、16.5%����。可以看出����,公司營收增速正逐年大幅下滑。

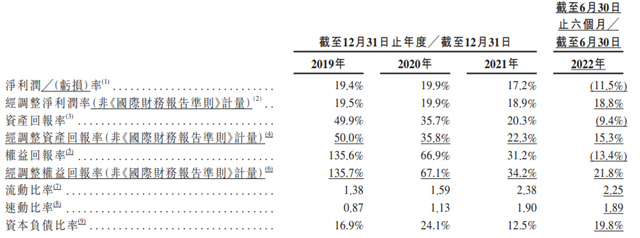

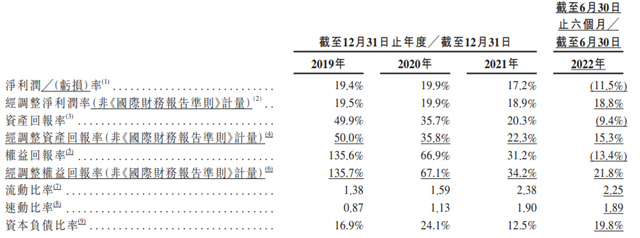

而同期��,衛(wèi)龍分別實現(xiàn)凈利潤6.58億元����、8.19億元��、8.27億元����,同比分別增長19.4%�����、19.9%�����、17.2%��;毛利率分別為37.1%����、38%����、37.4%。兩個指標(biāo)增速在前兩年還較為穩(wěn)定����,但均在2021年有所下降��。

圖源衛(wèi)龍最新ipo招股書

到了2022年上半年����,衛(wèi)龍不僅營收由去年同期的23.03億元降至22.61億元��,同比下滑1.8%��;凈利潤還由盈轉(zhuǎn)虧����,虧損了高達2.61億元。

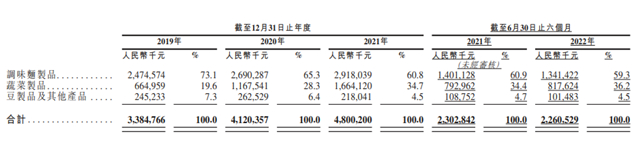

朱丹蓬稱�����,由于產(chǎn)品線單一��,衛(wèi)龍正在面臨增長乏力�、缺乏新品接力的問題。“衛(wèi)龍目前的核心產(chǎn)品還是辣條����,產(chǎn)品結(jié)構(gòu)不夠豐富完善。從辣條產(chǎn)品的市占率來說,衛(wèi)龍的行業(yè)地位沒有問題�����。但辣條在主營業(yè)務(wù)中占比過高���,就存在可持續(xù)性發(fā)展的風(fēng)險�����,影響公司利潤空間�。”

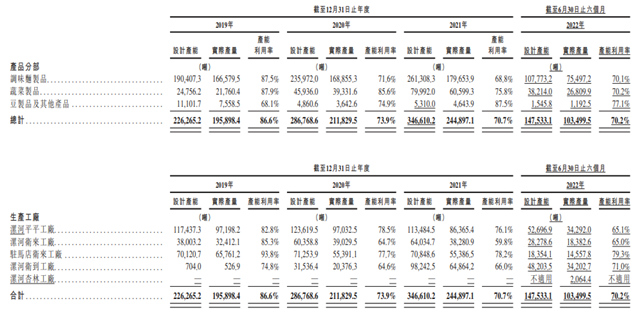

資料顯示����,衛(wèi)龍當(dāng)前的產(chǎn)品主要包括調(diào)味面制品(也即網(wǎng)友最熟悉的網(wǎng)紅大面筋、小面筋和麻辣棒�、小辣棒及親嘴燒等);蔬菜制品(魔芋爽�����、風(fēng)吃海帶)���;豆制品及其他產(chǎn)品(軟豆皮、78°鹵蛋及肉制品)。其中�,大面筋等調(diào)味面制品以超六成的貢獻,占據(jù)了公司營收大半江山�����。

圖源衛(wèi)龍最新ipo招股書

不過在2022年上半年���,衛(wèi)龍調(diào)味面制品的銷量由上年同期的94670噸下降至81589噸��,業(yè)務(wù)收入減少了4.3%���。此外,這類產(chǎn)品的毛利率也由2019年的37.2%連續(xù)下滑至目前的34.8%��。

對于辣條產(chǎn)品毛利潤下滑�,衛(wèi)龍在此前的公告中曾表示,這是由于疫情之下原材料上漲導(dǎo)致�����。針對此�����,衛(wèi)龍自2022年5月起還對公司主要產(chǎn)品進行了提價。但從上半年業(yè)績來看���,這似乎并未對拉動業(yè)績產(chǎn)生足夠的效果����。

“從內(nèi)部來說���,原輔料的成本在不斷攀升����,何況還有人力資源管理費用����、商業(yè)租金等。對外來說�����,衛(wèi)龍當(dāng)前還面臨著整個市場的競爭���,以及整體消費市場的疲軟����。所以毛利下滑也是必然。”朱丹蓬指出��。

不過值得注意的是�����,產(chǎn)品漲價卻進一步提高了衛(wèi)龍整體的毛利率�����,上半年公司毛利率增長了1.2個百分點����。此外�����,衛(wèi)龍毛利也在上半年出現(xiàn)了一定增長�����,據(jù)悉這還抵消了公司出現(xiàn)的一部分虧損����。

于招股書中�����,衛(wèi)龍曾解釋過今年上半年虧損的原因:“主要是由于與投資有關(guān)的一次性的以股份為基礎(chǔ)的付款����,部分被公司的毛利于同期由8.497億元增至8.615億元所抵銷���。”

據(jù)了解����,4月27日�����,衛(wèi)龍曾與高瓴資本����、云鋒基金、上海泓漯等投資者訂立了股份購買協(xié)議補充協(xié)議���。據(jù)此����,衛(wèi)龍以對價約1576.27美元向各補充協(xié)議投資者發(fā)行及出售約1.58億股普通股,每股面值為0.00001美元�����。如此低的出售價�����,彼時一度被市場猜測���,這或許是在一二級估值倒掛下衛(wèi)龍對投資者的補償。

而根據(jù)相關(guān)會計準(zhǔn)則����,該以股份為基礎(chǔ)一次性的付款,公允價值與所收到的現(xiàn)金對價差額約為6.29億元�����,這筆開支會在2022年合并損益表中扣除����。

于招股書中,衛(wèi)龍還提到�����,上述股票發(fā)行事宜可能會影響公司2022年的盈利能力及經(jīng)營業(yè)績,2022年衛(wèi)龍的年內(nèi)利潤預(yù)計將大幅下降��。

上市成算幾何��?

面對業(yè)績下滑以及估值上的壓力��,不少業(yè)內(nèi)人士都認為�����,此時并不是衛(wèi)龍上市的好時機�����。“中國的宏觀消費板塊正在進行深度轉(zhuǎn)型�����,衛(wèi)龍在食品板塊尚未回暖之前沖擊上市不是明智之舉�。”一位深圳券商人士分析稱。

不過日前衛(wèi)龍更新招股書時����,曾有消息稱公司將很快啟動后續(xù)發(fā)行工作����,預(yù)計最快于年內(nèi)正式在港交所主板掛牌���,摩根士丹利��、中金公司和瑞銀集團擔(dān)任聯(lián)席保薦人�����。

據(jù)悉,衛(wèi)龍此次IPO募集所得資金凈額將主要用于擴大和升級生產(chǎn)設(shè)施與供應(yīng)鏈體系�����;審慎投資和收購對業(yè)務(wù)有協(xié)同作用的公司��;進一步拓展銷售和經(jīng)銷網(wǎng)絡(luò)����;品牌建設(shè);產(chǎn)品研發(fā)活動并提升研發(fā)能力����;推進業(yè)務(wù)的數(shù)智化建設(shè)�����;以及用作營運資金和一般公司用途等���。

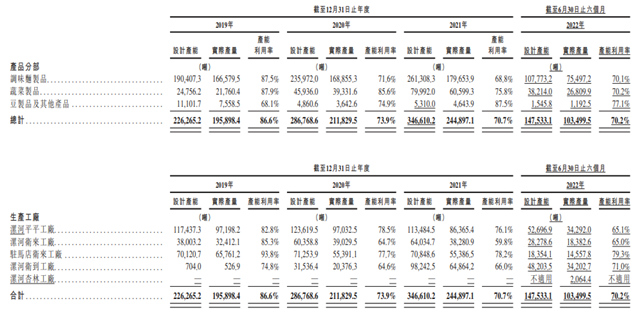

可以看出,擴大產(chǎn)能是衛(wèi)龍上市融資的主要目的之一��。其還在招股書中表示���,提高產(chǎn)能的能力是支持公司穩(wěn)定持續(xù)的業(yè)務(wù)增長的關(guān)鍵�����。

但值得注意的是��,目前衛(wèi)龍已經(jīng)投入生產(chǎn)的4家工廠產(chǎn)能利用率實際并未飽和����。

數(shù)據(jù)顯示�����,從2019年到2022年上半年,衛(wèi)龍的平均產(chǎn)能利用率逐年下降����,分別為86.6%、73.9%����、70.7%、70.2%����。其中,漯河衛(wèi)來工廠的產(chǎn)能利用率在2021年甚至僅有59.8%����。這也意味著,該工廠過去一年里有幾乎一半的產(chǎn)能處于閑置狀態(tài)�����。

圖源衛(wèi)龍最新ipo招股書

除了擴大產(chǎn)能�����,目前衛(wèi)龍還對公司產(chǎn)品矩陣和營銷體系進行了一些戰(zhàn)略調(diào)整�����,比如推出新產(chǎn)品和加大營銷推廣�����。朱丹蓬認為:“這主要也是為了提升公司未來上市的估值�。”

據(jù)了解, 近年來衛(wèi)龍已逐漸推出蔬菜制品(風(fēng)吃)和豆制品(親嘴燒)�����,并計劃于2023年至2025年推出新的豆制品及代餐產(chǎn)品�。“公司希望通過降低辣條占比,降低對單一產(chǎn)品的依賴����,提高公司未來市盈率,以獲得資本市場的認可�����。”朱丹蓬稱���。

不過��,當(dāng)前代餐市場競爭日益激烈����。大公快消梳理發(fā)現(xiàn),除了Keep���、 ffit8��、Smeal��、鯊魚菲特等網(wǎng)紅品牌�����,近年來如旺旺���、五谷磨房、中糧等傳統(tǒng)企業(yè)也開始推出自己的代餐產(chǎn)品����。而在業(yè)內(nèi)看來�����,目前衛(wèi)龍仍未擺脫“垃圾食品”、“不健康”等稱號����,要想做好主打高營養(yǎng)、低熱量的代餐食品����,所面臨的壓力不會很小。

可以發(fā)現(xiàn)����,在黑貓投訴平臺上,目前與衛(wèi)龍有關(guān)的投訴達497條�,消費者反饋的內(nèi)容主要包括產(chǎn)品發(fā)霉、食物中有異物���、包裝漏油��、產(chǎn)品過期等問題����。對此��,衛(wèi)龍在招股書中提示稱:“若未能維持食品安全及始終如一的質(zhì)量����,則可能會對品牌�����、業(yè)務(wù)及財務(wù)表現(xiàn)造成重大不利影響�����。”

圖源黑貓投訴平臺

事實上�����,食品安全問題也算網(wǎng)紅零食品牌的通病�。作為一家靠營銷驅(qū)動的食品公司����,衛(wèi)龍花出去的廣告費自然也不會少。

從2019年到2022年上半年�����,衛(wèi)龍的經(jīng)銷及銷售費用分別為2.81億元���、3.71億元����、5.21億元及2.69億元���,占營收比分別為8.3%����、9%�����、10.85%及11.9%����,占利潤比重更是均超過60%。朱丹蓬指出:“衛(wèi)龍大幅增加營銷費用����,主要是希望能夠在上市前借助營銷力量提高業(yè)績,以期上市發(fā)行價和股價能夠達到資本市場的預(yù)期�����。”

不過需要注意的是�����,新消費賽道的熱潮正逐漸冷卻,資本是否會繼續(xù)看好衛(wèi)龍的價值尚要打個問號�����。

根據(jù)此前報道��,日前���,高瓴系曾“清倉式”減持良品鋪子����,對公司股價造成一定影響���。而在更早之前�,IDG資本旗下的NICE GROWTH LIMITED也曾接連減持三只松鼠股份�。招股書顯示,衛(wèi)龍的主要領(lǐng)投方中也有高瓴資本����。對此朱丹蓬認為,衛(wèi)龍未來在禁售期過后被高瓴減持的可能性非常大。